Cela m’a toujours frappé, mais en tant que fonction, la Finance dispose de très peu de playbooks. Sales, Marketing, Produit : tous peuvent compter sur un playbook avec les best practices pour scaler. Mais ce n’est pas encore le cas pour les équipes financières. Les communautés ne sont pas très visibles, et il est difficile de trouver le process ou l’outil “standard” lorsque l’on a une question. Ainsi, la CFO se retrouve souvent à réinventer la roue, en essayant de découvrir ce qui fonctionne et ce qui ne fonctionne pas.

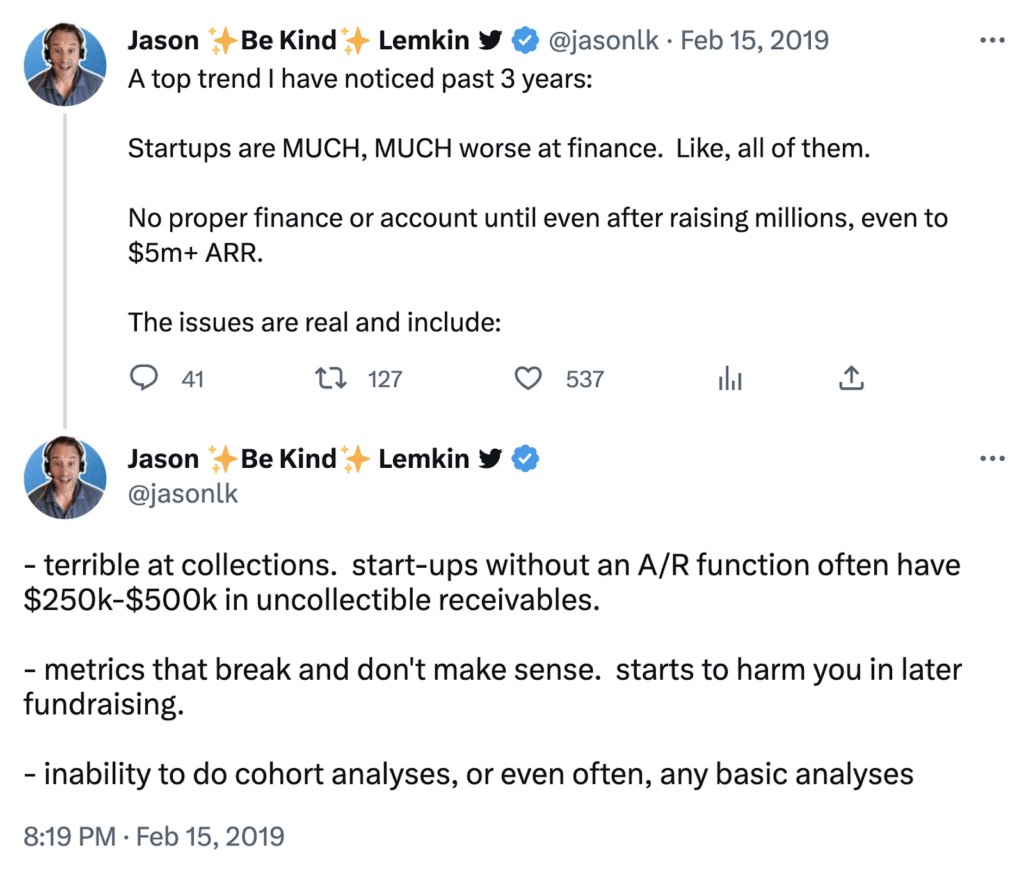

En ce qui concerne la gestion du compte clients (ou accounts receivable en anglais) en B2B, il existe à la fois des équipes désorganisées sans process et des équipes très sophistiquées qui considèrent cela comme une science.

Il y a plusieurs façons d’être payé en B2B. Pour les CFO et les fonctions Finance qui veulent progresser, cet article tente de vous donner un playbook pour gérer votre cash collection.

I – Qu’est-ce que le cash collection ?

Le cash collection fait référence au process de collecte des paiements auprès de vos clients. Dans cet article, nous couvrirons la partie du cycle de “facturation à encaissement” c’est-à-dire après l’émission de la facture et jusqu’à ce que le paiement soit enregistré dans votre système comptable.

Attention, même si ce n’est pas le sujet de cet article, la facturation n’est pas un exercice si simple. Beaucoup d’entreprises échouent à essayer de construire leur propre système de facturation en interne. Chez Upflow, nous leur conseillons toujours de s’appuyer sur un logiciel pour le faire plutôt que le reconstruire. Lago en est un bon exemple.

Lago aide les entreprises B2B à automatiser leurs process de facturation, que leur tarification soit basée sur un abonnement, de l’usage ou (la plupart du temps) une grille hybride avec un grand nombre de plans personnalisés et d’exceptions. Une fois que nous avons automatisé la facturation, notre première recommandation est : “Prenez soin de la collecte de votre trésorerie car ce n’est pas trivial. Vous facturez à vos utilisateurs le bon montant de manière conforme, maintenant le plus difficile est de vous assurer que vous collectez cet argent à temps.”

Anh Tho Chuong Degroote, co-fondatrice de Lago

En effet, on pourrait penser qu’une fois la facturation terminée, le travail est fait. Mais ce n’est pas tout à fait le cas, car vos clients doivent encore effectuer le paiement, et malheureusement en B2B, ce n’est pas si simple.

Dans le cadre de vos conditions contractuelles, vous proposez peut-être différents délais de paiement, modes de paiement et devises. Certains clients vous paieront à temps, d’autres oublieront sans mauvaise volonté. Certains essayeront d’optimiser leur propre trésorerie en ne vous payant pas du tout. Et même une fois que vous êtes payé, le process de rapprochement des paiements (c’est-à-dire le lien entre le paiement et les factures correspondantes) peut rapidement se transformer en cauchemar si vous avez de gros volumes de transactions. Et cerise sur le gâteau : ce process implique des clients, la partie prenante de votre business la plus délicate à gérer. Vous devez donc maintenir une bonne relation commerciale tout en naviguant ce sujet sensible. Si vous ne voyez pas de quoi je parle, essayez d’envoyer un rappel à un client qui a déjà payé – le résultat est garanti.

II – Une révolution est en marche dans le paiement B2B, êtes-vous prêt ou déjà en retard ?

Le cash collection en B2B n’a pas vraiment évolué au cours des dernières décennies, malgré la révolution dans tous les autres secteurs du paiement (retail, consumer, e-commerce…). L’utilisation d’un chèque (oui, un morceau de papier) pour traiter un paiement, ou la saisie manuelle d’un RIB sur une interface bancaire obsolète est encore couramment acceptée en 2023, aussi bien par les fournisseurs que les clients. Mais cela ne sera probablement plus le cas en 2030. Simplement parce qu’un morceau de papier signé dans une enveloppe ne peut pas être le futur du paiement. Et comme le CFO ci-dessus, de nombreux professionnels de la finance utilisent des fichiers Excel pour combler le manque d’outils.

Alors, comment pouvez-vous réévaluer ce process pour non seulement optimiser la collecte de trésorerie, mais également être précurseur de ces changements à venir ?

Vous devez d’abord comprendre les différentes étapes de maturité de ce process de cash collection, et l’utiliser comme cadre pour progresser.

III – Les 5 étapes de maturité en cash collection

Chez Upflow, nous avons développé un framework en identifiant 5 principales étapes de maturité de la gestion des encaissements.

Étape 1 : Mesurer en temps réel votre compte clients

On ne peut pas améliorer ce que l’on ne mesure pas. Commençons donc par là.

Trop souvent, nous rencontrons des équipes financières qui n’ont pas accès aux données en temps réel de leur compte clients, c’est-à-dire qu’elles ne savent pas vraiment quel client les a payés et doit encore les payer. Aussi, et même si cela semble assez basique, l’enregistrement manuel des paiements est souvent fait en retard, et ces informations restent généralement au sein de l’équipe Finance et ne sont pas partagées avec les autres parties prenantes de l’entreprise.

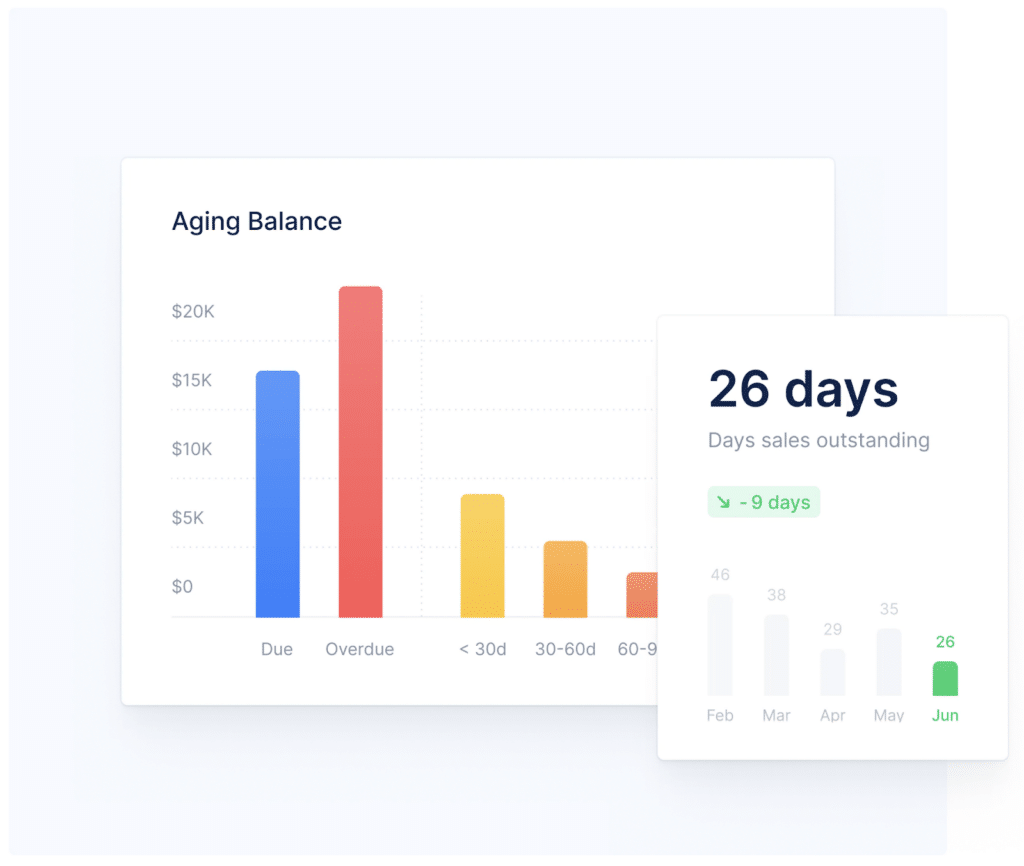

Comme d’habitude avec les analytiques, la liste de KPI financiers peut vite s’allonger pour une analyse plus approfondie. Pour commencer, nous vous recommandons de surveiller ces 3 indicateurs clés :

- Votre balance âgée. Elle vous donnera rapidement une idée de la santé de votre compte clients. Si elle est biaisée vers la droite et les tranches les plus anciennes, ce n’est pas un bon signe.

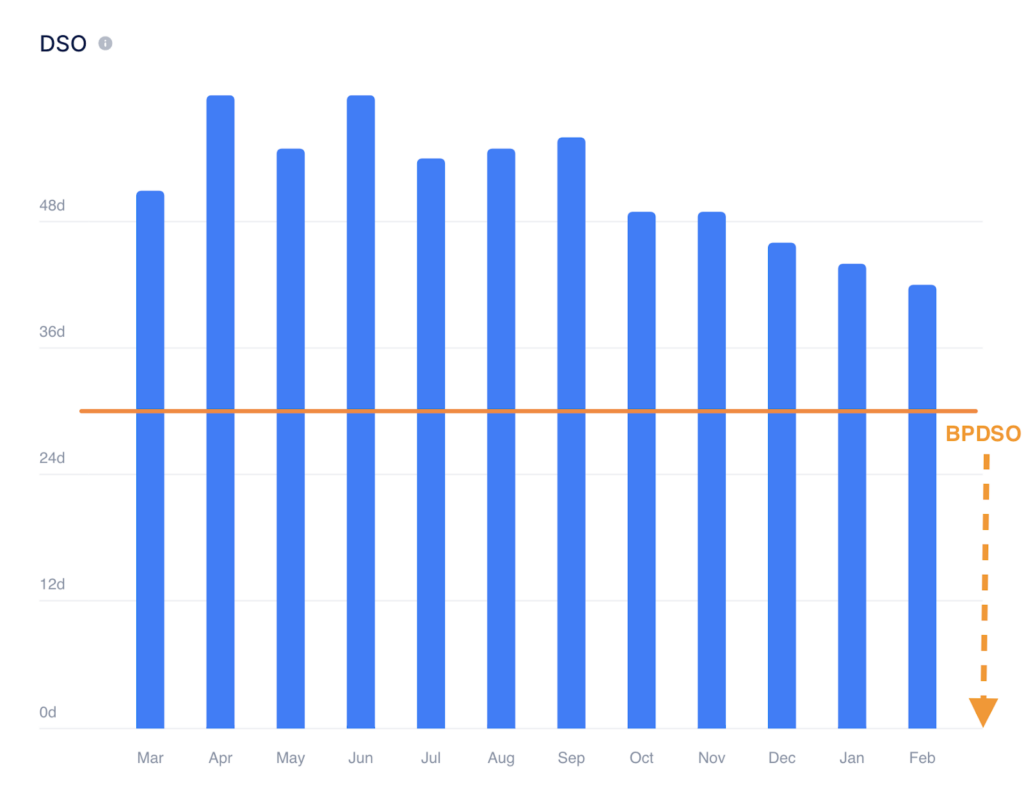

- Votre délai moyen de recouvrement (ou « DSO » pour day sales outstanding). Comparez-le à vos conditions de paiement standard. S’il est supérieur de 30% à celles-ci, il y a probablement un problème avec votre capacité à collecter ce qu’on vous doit.

- Vos cohortes de facturation et votre taux de write-off. Cela correspond à la vitesse à laquelle vous collectez, et ce qui reste impayé après 6 mois. Si vous êtes constamment supérieur à 2%, cela signifie que 2% de votre chiffre d’affaires n’est pas encaissé, il est temps de revoir votre process.

À mesure que votre entreprise continue de croître et que vous envoyez de plus en plus de factures à de nombreux clients différents, vous souhaiterez peut-être sophistiquer votre approche. Vous pourrez alors découper et analyser ces données : les filtrer par segment et business units, et utiliser des benchmarks. Ne cherchez pas la perfection tout de suite, améliorez-les au fur et à mesure de vos ressources. Le mieux est souvent l’ennemi du bien !

Quoi que vous mesuriez, essayez d’obtenir l’information en temps réel, pas lorsque votre comptable clôture les comptes 6 mois plus tard, et partagez-la avec les bons interlocuteurs en interne, notamment votre équipe Sales. Votre directrice commerciale devrait rapidement savoir si elle vend à des clients qui ne paient pas correctement. Votre CEO aussi ! Nous examinerons de plus près comment vous pouvez effectuer une collecte de trésorerie collaborative avec votre équipe à l’étape 2.

Ne vous inquiétez pas si vos métriques ne sont pas très bonnes au démarrage, les entreprises B2B ont généralement du mal à recouvrer leurs créances. Pire, la plupart du temps, elles ne le savent même pas ! Ne soyez pas cette entreprise, comprenez vraiment votre compte clients maintenant.

Étape 2 : Mettre en place un process systématique avec votre équipe et vos clients

Maintenant que vous savez que vous avez un problème, il est temps de le résoudre. La bonne nouvelle, c’est que la plupart de vos clients veulent vous payer. Les gens sont souvent surpris lorsque nous leur affirmons cela. Mais nos benchmarks montrent que 70 % des factures impayées sont liées à des problèmes techniques, tels que des problèmes de réception de la facture, des validations manquantes et des problèmes de méthode de paiement. Pas étonnant vu les méthodes utilisées en B2B aujourd’hui. Si vous laissez ces problèmes survenir, vous vous retrouverez avec des factures impayées et des write-offs qui nuiront encore plus à votre entreprise, non seulement en termes de recouvrement de trésorerie, mais aussi en termes de churn involontaire, comme décrit par GoCardless. Ne laissez pas cela impacter votre flux de trésorerie.

Votre objectif immédiat est donc le suivant : ne rien laisser passer entre les mailles du filet. Soyez proactif. Simplifiez la vie de vos clients. Ayez vos informations de paiement facilement accessibles. Contactez les bonnes personnes. Assurez-vous que vos clients disposent d’un moyen simple de vous signaler leurs problèmes dès que possible.

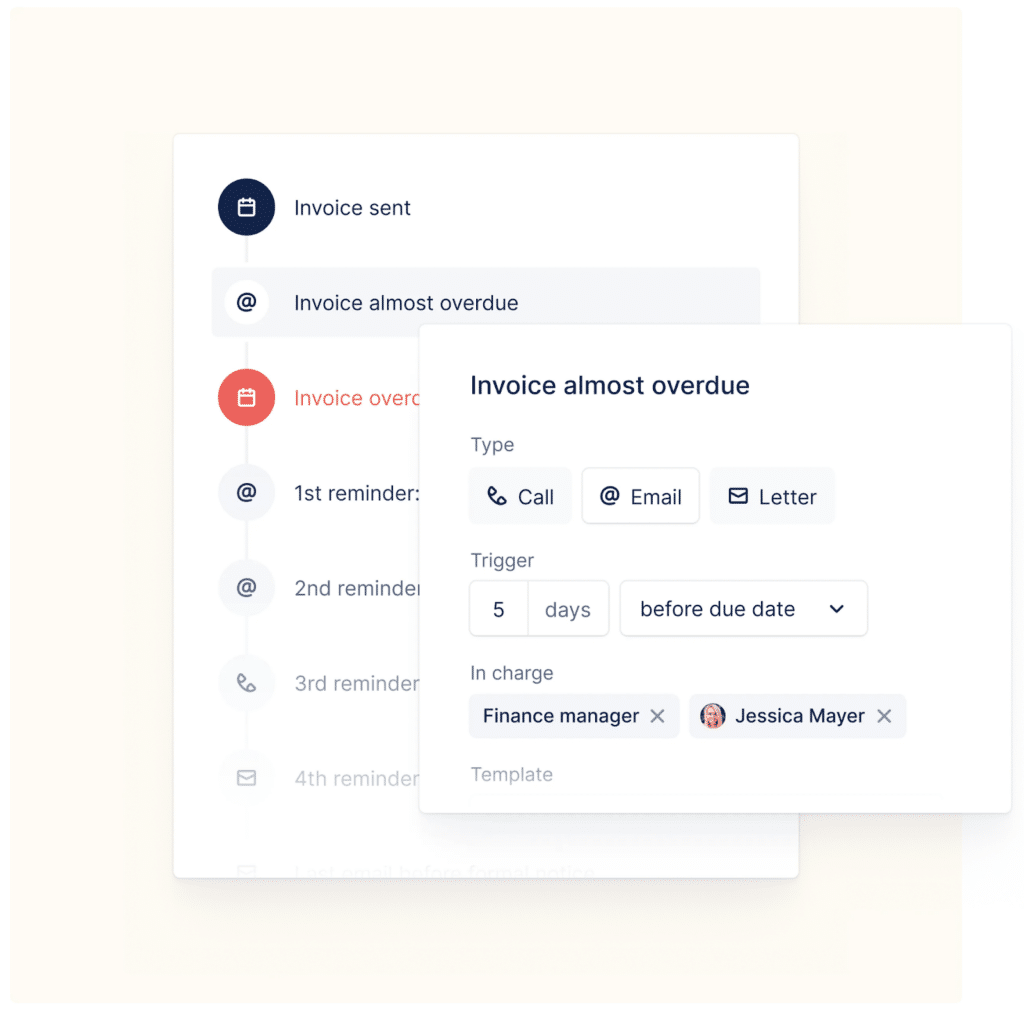

Si vous émettez quelques factures par mois, un fichier Excel suffira sans doute. Mais si vous commencez à envoyer des centaines de factures par mois, vous devez absolument mettre en place une approche systématique à l’aide d’un outil dédié. Nous appelons cela un workflow. Il peut être automatisé pour les petits clients, mais vous voudrez sans doute avoir le possible d’ajouter du contexte supplémentaire manuellement pour les plus grands. Encore une fois, l’important est de ne jamais oublier une facture en retard.

C’est là que les choses peuvent devenir compliquées, car vous devez impliquer les bonnes personnes de votre côté (Sales, Success) et du côté du client (Finance, Responsable de projet, département des achats) avec le bon contexte commercial. Vous devrez donc croiser les données de votre CRM et de votre outil de facturation pour y parvenir.

Cela semble très complexe, mais si vous faites les choses correctement, vous serez déjà dans une bonne position sur ce qui compte le plus : vous assurer que les créances douteuses sont sous contrôle. C’est ce qui compte pour votre trésorerie.

Étape 3: Mettre à disposition de nouveaux moyens de paiement

Si vous avez franchi l’étape 2, vous êtes déjà mieux placé que 80% des équipes financières que nous voyons. Vraiment.

Mais vous ne voulez pas seulement collecter tout ce qu’on vous doit, vous voudrez probablement augmenter votre vélocité de collection, c’est-à-dire encaisser ce qui vous est du plus rapidement. C’est là que les modes de paiement entrent en jeu.

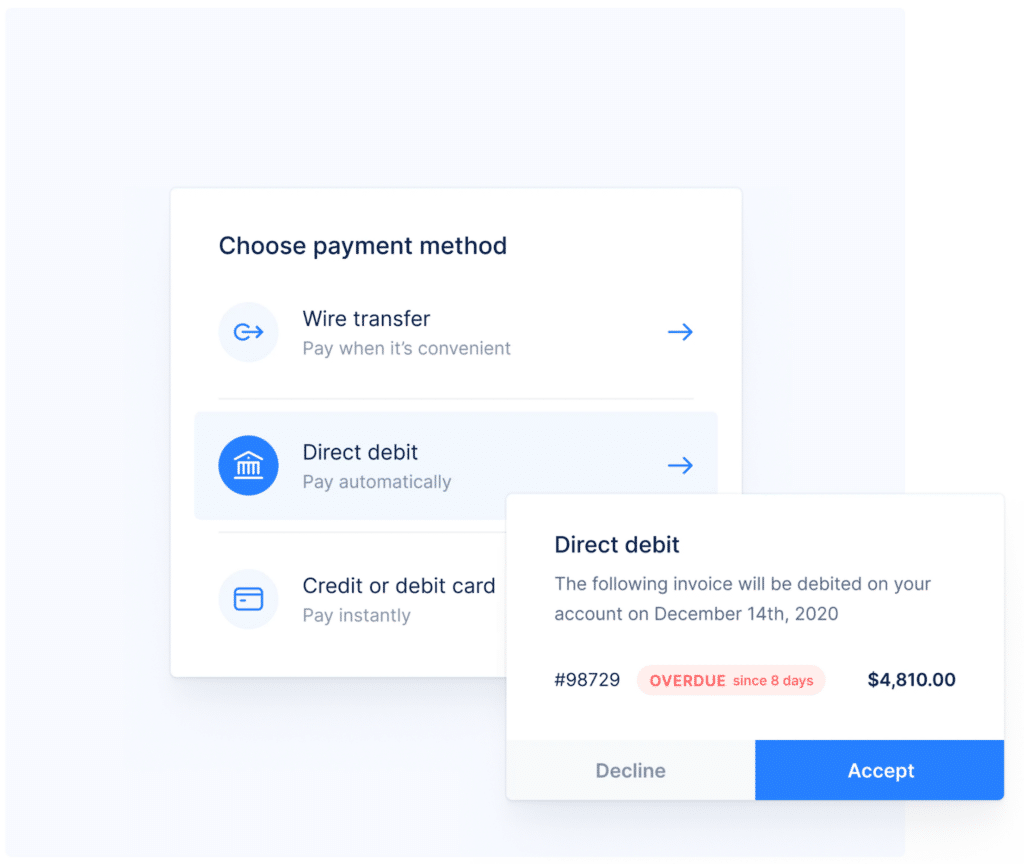

Gardez à l’esprit que les modes de paiement se répartissent en 2 grandes catégories :

- Les modes de paiement “push”. Vous attendez que votre client vous paie (par exemple par chèque ou virement bancaire). Le client doit faire une action.

- Les modes de paiement “pull”, par prélèvement automatique ou “autopay”. Vous prélèvez ou “prenez” l’argent sur le compte bancaire du client, sans action de sa part. Et, évidemment, vous le fait le jour de l’échéance de la facture. Cha-ching !

Avez-vous déjà envoyé un chèque à Netflix ou Spotify ? Sûrement pas. En B2C consumer, presque tous les fournisseurs vous prélèvent sur votre compte. Toutes les entreprises d’abonnement le font également. Et toutes les entreprises B2B modernes commencent à le faire. C’est maintenant à votre tour !

Cela peut vous paraître compliquer – mais si PayFit, Spendesk, Swile et d’autres entreprises tech le font, vous pouvez le faire aussi. Ou du moins, essayer. Quel que soit le pourcentage de votre poste clients que vous arrivez à prélever, c’est un peu moins de problèmes à régler et un peu plus de prévisibilité. Fixez les attentes dès le début avec vos clients : discutez-en avec votre directrice commerciale et assurez-vous que chaque contrat implique désormais un mode de paiement par défaut en prélèvement automatique. Si vous le faites dès la signature, vous aurez moins de résistance de la part de vos clients.

Une bonne pratique est de penser à votre process de facturation comme à une page de paiement d’un site internet et à un funnel. C’est-à-dire un process étape par étape, dans lequel vous essayez d’optimiser la conversion à chaque étape, jusqu’à votre objectif souhaité (ici, être payé). Plus vous offrez de moyens de paiement, meilleur sera le taux de conversion pour un paiement en temps voulu et meilleur sera votre DSO. Si votre entreprise se développe vite, l’impact sur votre besoin en fonds de roulement peut être significatif.

Chez PayFit, le process de “quote to cash” a toujours été une priorité majeure, avec trois exigences clés : l’automatisation, la performance et la satisfaction client. Pendant longtemps, le prélèvement automatique était notre seule option de paiement en Europe, car il répondait pleinement à nos exigences, tout en facilitant la prévisibilité des flux de trésorerie et en optimisant les coûts de collection des paiements. Lorsque nous avons évolué vers le marché “grands comptes”, nous avons dû proposer d’autres modes de paiement. Mais encore aujourd’hui notre mix de paiement reste de loin basé sur le prélèvement automatique, ce qui nous a permis de maintenir des ratios de cash collection élevés.

Francis Saillard, ex-CFO de PayFit

Étape 4 : Optimiser votre payment mix

Maintenant que vous disposez de plusieurs moyens de paiement, vous voyez probablement des améliorations.

Peut-être que certains clients sont satisfaits que l’argent soit directement prélevé sur leur compte bancaire car cela leur fait gagner du temps. Peut-être que certains ont accepté de passer au 21e siècle et de vous virer de l’argent plutôt que d’envoyer un chèque à l’adresse de votre ancien bureau. Peut-être que certains paiements sont maintenant automatiquement rapprochés de vos factures en attente, et que vous êtes en mesure d’avoir des données en temps réel sur votre compte clients, sans effort. C’est une excellente nouvelle !

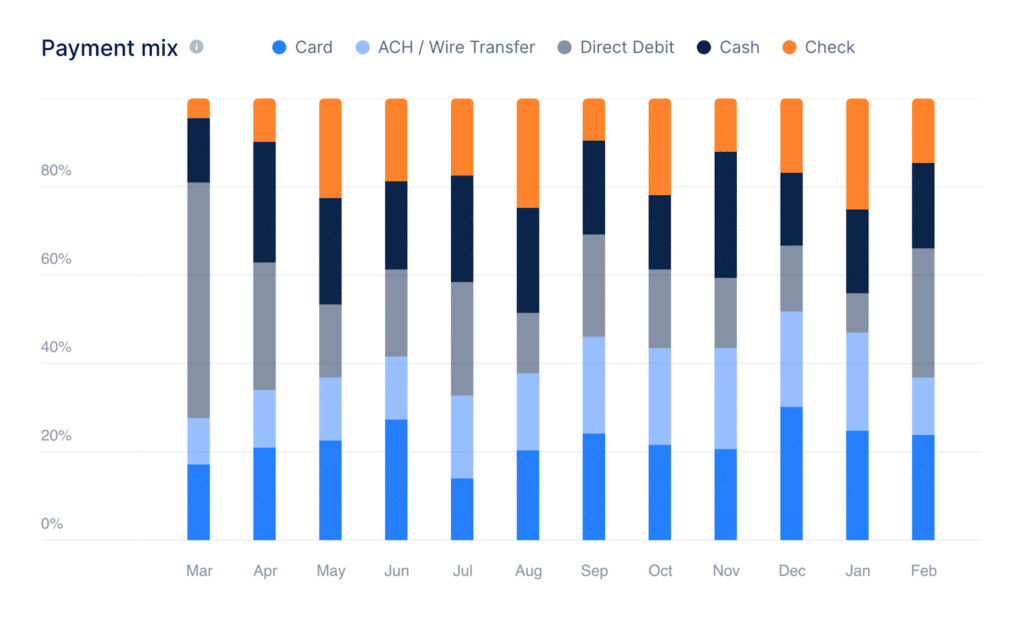

En examinant les analytics que vous avez construits à l’étape 1, vous avez maintenant une bonne compréhension de votre payment mix, c’est-à-dire de la répartition des revenus que vous collectez par mode de paiement. Chacun a ses avantages et ses inconvénients. Certains sont plus prévisibles que d’autres, certains sont plus coûteux.

Vous pouvez donc maintenant essayer d’optimiser votre payment mix avec deux objectifs principaux en tête :

- Augmenter la vélocité de votre cash collection, donc réduire votre DSO, en augmentant la part du prélèvement automatique, afin de vous assurer d’être payé à temps.

- Optimiser le coût de votre payment mix, en remplaçant les modes de paiement coûteux (par exemple les cartes de crédit sur les grandes transactions) par des modes de paiement moins onéreux tels que le prélèvement SEPA ou ACH.

Veillez à examiner à la fois le volume (le nombre de transactions par mode de paiement) et la valeur (la répartition de la valeur de ce que vous collectez par mode de paiement). En effet, certaines optimisations sont motivées par le nombre de transactions (par exemple le nombre de chèques que vous recevez encore chaque mois) et d’autre part leur valeur (par exemple le % de frais sur les transactions par carte).

Une fois que vous avez une bonne compréhension de vos données et des pistes d’amélioration, influencer votre payment mix vers des modes de paiement plus favorables n’est pas une tâche facile. Voici nos recommandations :

- Discutez des options de facturation et de paiement pendant le process de vente : impliquez votre directrice commerciale et demandez-lui comment de meilleures méthodes de paiement peuvent être ajoutées par défaut lors de la vente. Si vous ne spécifiez rien, les clients choisiront. Il est plus facile de mettre en place un prélèvement SEPA dès la signature du contrat qu’après la première échéance de la facture.

- Intégrez les modes de paiement dans votre process d’onboarding : facilitez l’adoption par vos clients de votre mode de paiement préféré, ce qui permettra un meilleur contrôle de votre cash collection. Lorsqu’il s’agit de passer à un nouveau mode de paiement, les clients ont tendance à être plus flexibles au démarrage de la relation commerciale.

- Restreignez l’utilisation de certains modes de paiement pour des clients ou des transactions spécifiques. Par exemple, offrez le paiement par carte de crédit pour de petits montants ponctuels, mais restreignez-le pour des montants plus importants afin d’éviter les frais élevés.

- Donnez des incitations financières à votre équipe Sales et à vos clients pour passer à d’autres modes de paiement.

- Offrez à vos clients un portail de paiement avec toutes les factures impayées et les modes de paiement disponibles, afin de leur simplifier la vie.

- Utilisez chaque communication avec vos clients (nouvelles factures, avis de retard de paiement) comme une incitation à mettre en place le mode de paiement que vous avez décidé de privilégier.

Chez Carta, nous avons toujours adopté une approche holistique sur la génération de revenu et notre process de cash collection : la Finance, les Sales et les équipes Success travaillent main dans la main. Cela a commencé par la réflexion sur notre process d’onboarding des nouveaux clients, en intégrant l’optimisation de la trésorerie. En plus du prélèvement ACH comme méthode de paiement par défaut lors de l’inscription, nous avons testé de nouvelles options avec nos équipes Sales (méthodes de paiement, modalités de paiement, etc.) pour trouver des moyens d’optimiser encore davantage notre trésorerie.

Charly Kevers, CFO de Carta

Étape 5 : Financer votre compte clients

Une fois que vous avez mis en place tous ces éléments et que vous avez eu le temps de peaufiner ces process, votre cash collection est probablement la meilleure de sa catégorie. Vous observez un taux de write-off très faible et un excellent DSO, proche de ce qu’on appelle le « Best Possible DSO » ou BPDSO. Une fois que vous y êtes, il n’y a plus grand-chose à attendre de vos clients. Il est très peu probable qu’ils vous paient avant la date d’échéance de la facture. Pourquoi le feraient-ils ?

C’est là que le financement entre en jeu. En utilisant une banque ou une institution financière spécialisée, vous pouvez financer cette dernière partie de votre DSO pour obtenir votre argent immédiatement. En résumé, si votre DSO était supérieur à votre BPDSO, vous êtes maintenant proche de celui-ci et vous pouvez désormais financer la partie restante et collecter votre facture impayée immédiatement, et non quand elle sera échue.

“Étant donné que les crédits sont devenus plus difficiles à obtenir, le cash est devenu la priorité. Par conséquent, les outils de cash flow management n’ont jamais été aussi précieux, en particulier ceux qui fournissent une visibilité sur votre trésorerie : qui vous paye à temps et en général quand, quel est votre fonds de roulement moyen, et quels sont les termes de vos cartes de crédit et des prêts en cours. Cette visibilité manque actuellement à presque toutes les PME.”

Seema Amble, Partner chez Andreessen Horowitz, extrait de Rising rate have SMBs feeling the crunch

Il y a plusieurs raisons pour lesquelles le financement doit être pensé en derniere étape, et non pas en première :

- Le financement peut être très coûteux, vous voudrez donc l’utiliser uniquement lorsque c’est nécessaire, et non pour financer des retards que vous auriez pu corriger au préalable.

- Le financement est plus facile et moins cher lorsqu’il s’agit de financer des flux de trésorerie de qualité. Si votre taux de write-off est élevé, cela signifie une forte probabilité de défaut, et c’est exactement ce que les banques n’aiment pas. Corrigez-le d’abord, financez-le ensuite.

- Si vous financez des flux de trésorerie de faible qualité, vous ne ferez que reporter le problème. Si vous financez une facture qui ne sera pas collectée (pour quelque raison que ce soit mise en évidence ci-dessus), vous supporterez finalement son coût de recouvrement, gardez cela à l’esprit.

En tant qu’organisme de prêt moderne, le financement de flux de trésorerie de qualité est le meilleur scénario pour nos utilisateurs et pour nous. Cela réduit le risque de crédit et le rend donc plus rentable pour nos utilisateurs. En ce qui concerne le financement du fonds de roulement par le biais du compte clients, si les process de cash collection ne sont pas efficaces, nous pourrions nous retrouver avec des créances douteuses, et le coût reviendra toujours, d’une manière ou d’une autre, sur nos utilisateurs. C’est pourquoi nous encourageons toujours les équipes financières à rationaliser l’ensemble de leur cycle de commande à encaissement plutôt que de se concentrer uniquement sur une partie de celui-ci.

Jordan Giuly, co-fondateur de Defacto

IV – En tant que responsable financier, quelles actions devriez-vous prendre ?

Souvenez-vous de notre CFO au début de notre histoire. Il est maintenant à la retraite (et c’est peut-être mieux pour tout le monde). Vous comprenez maintenant que les fichiers Excel peuvent à peine vous aider à réaliser le suivi le plus élémentaire des factures impayées, et encore moins à mettre en place des process avancés, adaptés aux changements à venir.

À présent, vous avez probablement une bonne compréhension de ces étapes et de l’impact potentiel sur le cash collection pour votre entreprise. Mais la vraie question est : où en êtes-vous sur cette échelle de 1 à 5 ? Encore une fois, rappelez-vous que la plupart des entreprises ont du mal à passer à l’étape 2, alors ne vous sentez pas (trop) mal si vous êtes au début. Chaque progrès compte ! Gardez à l’esprit que les revenus réels sont ceux que vous avez encaissés. Ceux-ci devraient être la principale préoccupation de votre équipe financière.

Une fois que vous avez identifié où vous en êtes, vous pouvez suivre les étapes ci-dessus pour passer au niveau suivant. Travaillez par étapes. À chaque étape mise en œuvre, mesurez l’impact, constatez une amélioration de vos flux de trésorerie et partagez-le en interne pour motiver vos équipes. Maintenant, la balle est dans votre camp !

Cet article a été initialement publié sur le blog d’Upflow.